Vladimiro Giacché

Fuente: marx21

Traducción: jaimelago.org

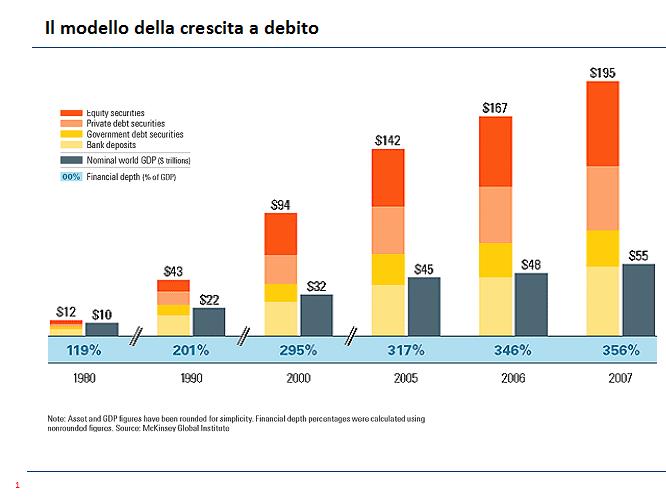

- Después de la gran recesión los países del occidente capitalista no parecen capaces de salir del modelo, inaugurado en los años ochenta y en crisis definitiva desde 2007/2008, de un crecimiento alimentado por la deuda y un desarrollo anormal de las finanzas.

- Se trata de un modelo que progresó en los países capitalistas mediante un crecimiento insostenible de la deuda y los bienes financieros (“deuda financiera”) que pasó en poco menos de 30 años del 119% del PIB mundial al 356% (2007).

El modelo de crecimiento en base a la deuda

A pesar de la contratendencia a la caída de la tasa de ganancia, en el periodo 1980-2007 un papel prominente (aunque no exclusivo) ha sido jugado por la financiarización, es decir, por "el capital productivo de intereses." (Marx, El Capital)

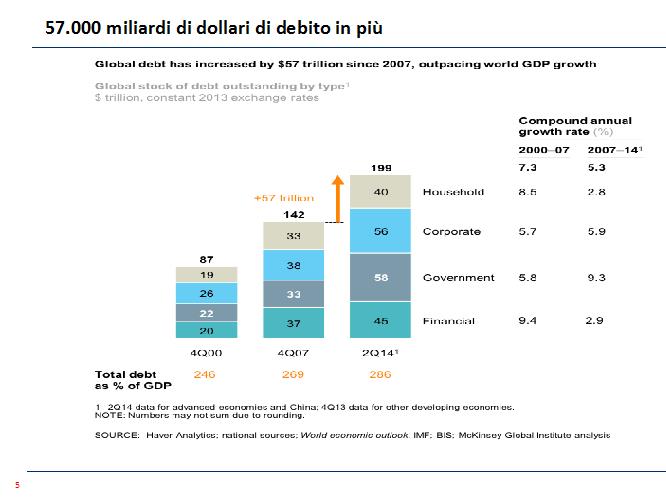

3. Esto ha permitido:

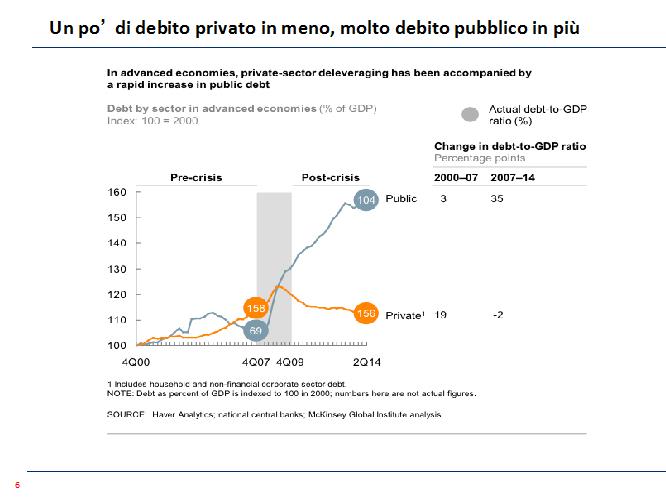

- Mantener los niveles de consumo de una parte de la clase trabajadora en EEUU, la UE y Japón, a pesar de la caida de los salarios reales desde la década de 1970, gracias a la especulación en bolsa y al crecimiento del crédito al consumo.

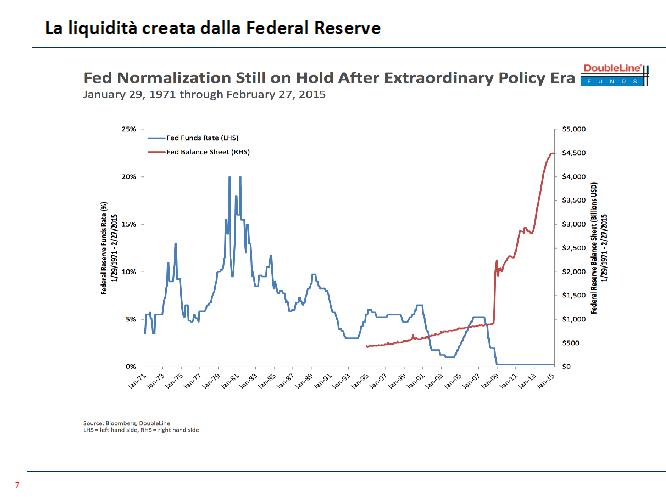

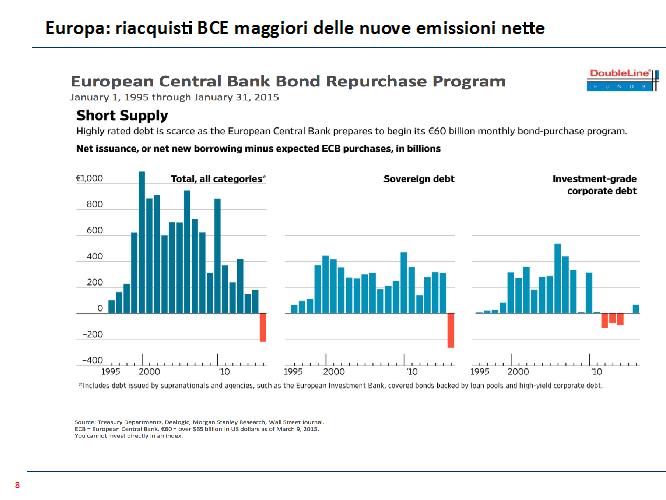

- El sostenimiento de los sectores maduros de la industria, que han podido sobrevivir a pesar de una evidente sobreproducción (p.ej. el sector automovolístico) gracias a la financiarización del consumo

- La posibilidad de que el sector industrial obtenga beneficios a través de la especulación en bolsa, operaciones inmobiliarias, el trading, etc...

4. La crisis que comienza en 2007 ha quebrado este modelo de desarrollo. Ha destruido capital real y ficticio en cantidades enormes (confirmando el carácter no cíclico de la crisis). Pero ello no ha relanzado la acumulación de capital de manera existosa a escala global.

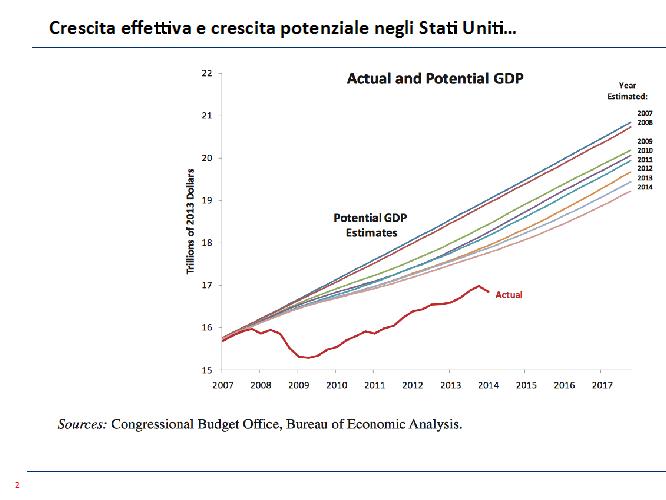

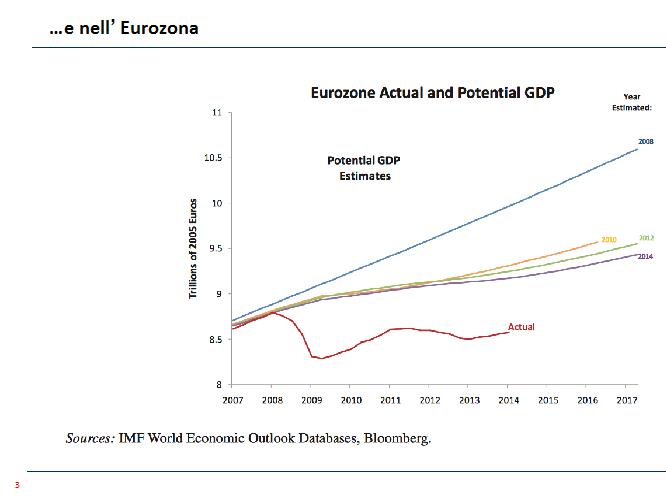

5. EEUU, Japón y la UE (y más en particular la eurozona) se encuentran aún muy por debajo del crecimiento potencial que se estimaba antes de la crisis.

Crecimiento efectivo y crecimiendo potencial en EEUU

y en la Eurozona...

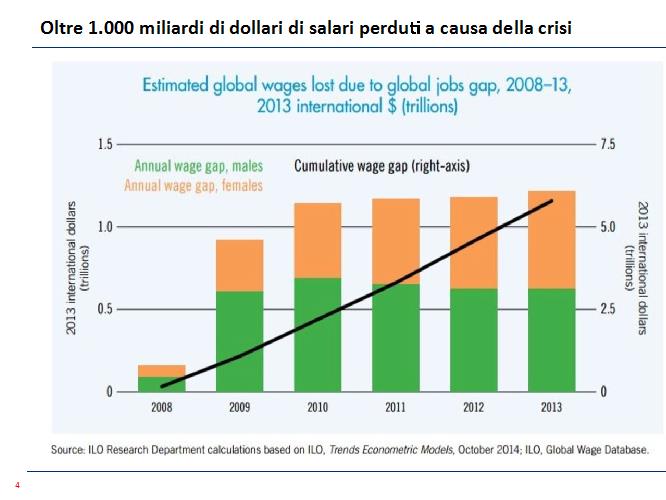

6. En el mundo hay decenas de millones de personas más en paro, sobre todo en los países capitalistas avanzados, y se han perdido salarios por un total de más de 1,2 billones de dólares, lo que pesa sobre la demanda mundial [4].

Otro billón de dólares de salarios perdidos a causa de la crisis

7. El total de la deuda, por el contrario, creció en 57 billones en 2007. Tanto en los países capitalistas maduros, como en las economías emergentes (incluida China) [5].

57 billones de dólares de deuda más

8. Con respecto a los países capitalistas maduros, la disminución en la deuda privada ha ido acompañada de un fuerte aumento de la deuda pública, debido principalmente a la socialización masiva de las pérdidas después de la crisis (los estados han salvado a su costa el sistema financiero en bancarrota y en algunos casos gran parte del sector manufacturero) [6].

Un poco de duda privada de menos, un mucho de deuda pública de más

9. Tras el inicio de la crisis, los bancos centrales de los EEUU, Japón y la Unión Europea pasaron a inundar el mundo con liquidez, lo que lleva a tasas de interés cero (política monetaria convencional) y la compra masiva de activos financieros en el mercado (política monetaria QE no convencional).

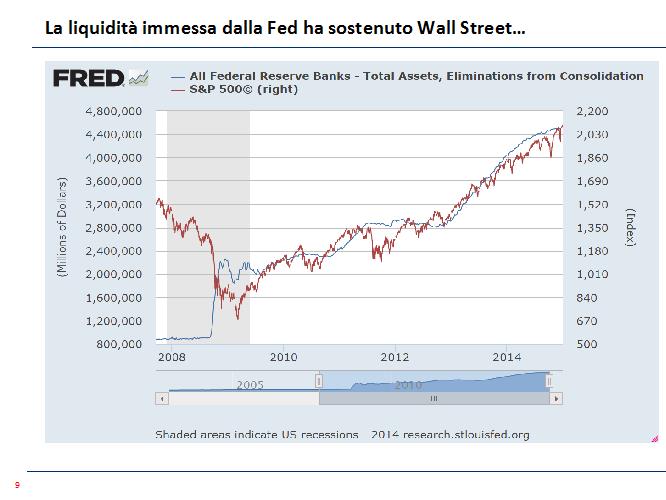

10. La Reserva Federal de los Estados Unidos ha comprado bonos del gobierno de Estados Unidos y bonos corporativos por un total de 4 billones de dólares. Actualmente la recompra de bonos de la zona euro por el BCE es superior a las nuevas emisiones netas [7-8].

Liquidez creada en la Reserva Federal

Europa: recompras del BCE mayores de la nueva emisión de deuda

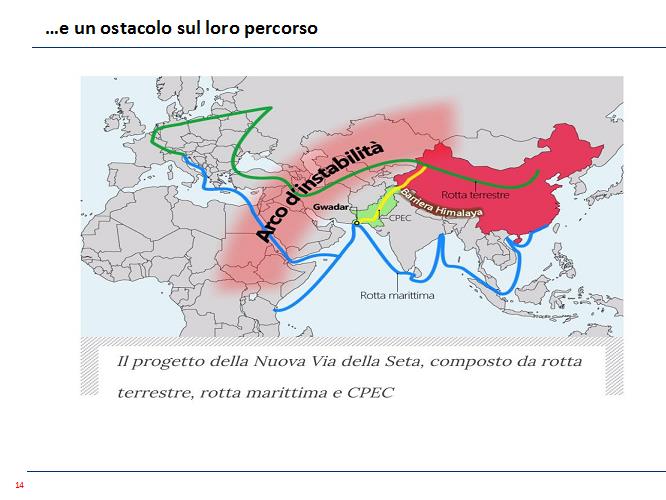

11. Esto ha sostenido los mercados de valores y los títulos de deuda pública en EEUU y Europa, pero no ha conseguido traer de vuelta el crecimiento.

La enorme liquidez de la Fed ha sostenido a Wall Street...

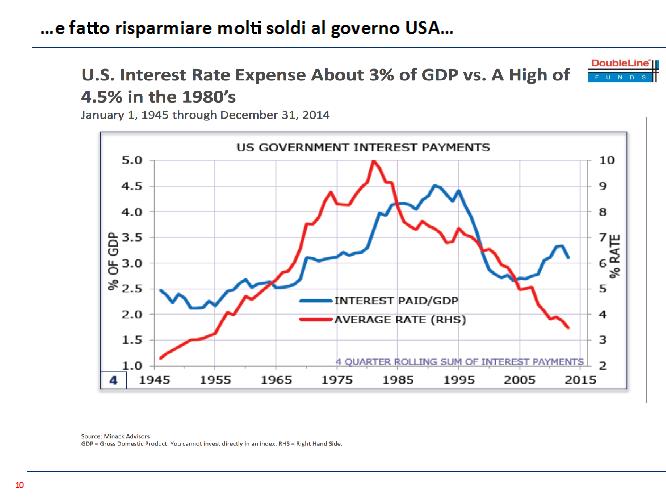

...y ahorrar muchos sueldos al gobierno USA

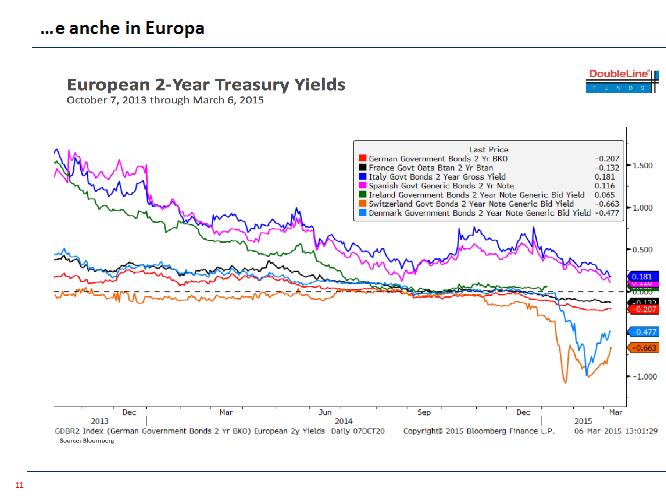

...y también en Europa

12. Este hallazgo ha llevado a algunos estudiosos, entre ellos Lawrence Summers y Paul Krugman, a recuperar el concepto de "estancamiento secular" (nacido durante la crisis de los años treinta). La situación fue descrita de la siguiente manera: "Han pasado seis años desde el estallido de la crisis global y la recuperación todavía no es satisfactoria. Los niveles de PIB se han superado, pero pocas economías avanzadas han recuperado las tasas de crecimiento previas a la crisis a pesar de que durante años las tasas de interés han sido prácticamente igual a cero. Además, es preocupante que el crecimiento reciente se hace sobre nuevas burbujas financieras. La larga duración de la Gran Recesión, y las medidas extraordinarias necesarias para combatirla, han dado lugar a un sentimiento generalizado, vagamente definido, de que algo ha cambiado. A este sentimiento se le ha dado un nombre a finales de 2013, por Lawrence Summers, al reintroducir el concepto de "estancamiento secular '".

13. Como señaló Paul Krugman "períodos como los últimos 5 años o más, en los que incluso una política de tasas de interés cero no es capaz de recrear una situación de pleno empleo, están destinados a ser mucho más frecuentes en el futuro ".

14. La recuperación por Summers, Krugman y otros, de la teoría del "estancamiento secular" indica precisamente la dificultad, pero al mismo tiempo la necesidad percibida de los países capitalistas maduros, de mantener vivo este modelo de crecimiento centrado en " el capital productivo de interés" que entró en crisis en 2007. Esto, sin embargo, se enfrenta a dos problemas.

15. El primero es el creciente desequilibrio entre la liquidez inyectada en el mercado por parte del banco central y los resultados en términos de crecimiento, desequilibrio acompañado del riesgo de alimentar la inestabilidad financiera.

16. La segunda es que la política monetaria expansiva de los principales bancos centrales occidentales (por medidas convencionales y no convencionales) es en realidad pagada por los países en desarrollo en los que las monedas de reserva internacionales (en particular el dólar estadounidense) ejercen de hecho un poder de dominación . Las maniobras expansivas monetarias del capitalismo central se pagan desde la periferia.

17. Con la ampliación de su base monetaria, los países cuyas monedas son monedas de reserva internacional descargan el costo de su política monetaria expansiva en los países emergentes, que se ven obligados a utilizar esas monedas para el comercio internacional. Por otra parte, al ser las tasas de interés reales negativas respecto a los bonos del propio gobierno, el costo de la operación reacae en quien los compró (sabemos que China tiene muchos valores del gobierno de Estados Unidos en cartera). Según Pingfan Hong (ONU) casi 3,7 billones de dólares de valor se habrían transferido de esta manera de los países en desarrollo a los países más ricos del planeta.

18. Esto proporciona un fuerte incentivo para superar el actual orden monetario mundial.

19. El objetivo estratégico anunciado por la agencia Xinhua 30 de octubre 2013 es: crear "una nueva moneda de reserva internacional para reemplazar a la actualmente dominante, que es el dólar."

20. Este objetivo está siendo perseguido principalmente de dos maneras:

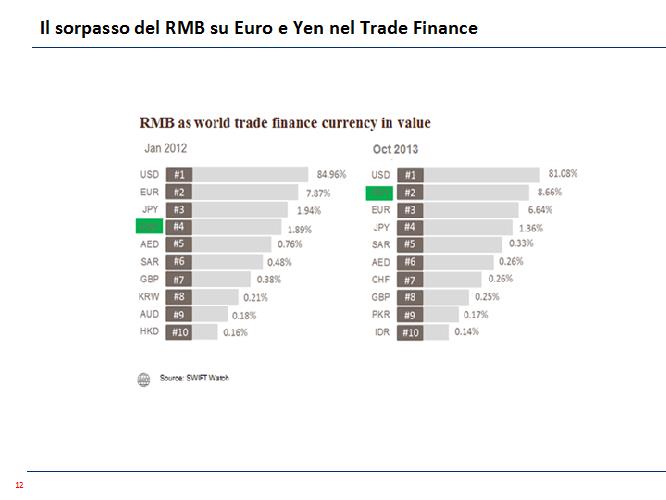

a) Primera forma: construyendo poco a poco una alternativa concreta al uso del dólar, el euro y el yen en las transacciones internacionales. Esto ya está sucediendo: a través de acuerdos bilaterales, un número creciente de países han firmado contratos con China en los que se fijan las transacciones comerciales en yuanes. Y es precisamente sobre esta base que desde octubre de 2013, el yuan ha superado al euro y al yen en la financiación del comercio internacional, convirtiéndose en la segunda moneda del mundo en este campo [12]. La solicitud de admisión del yuan a las monedas de la canasta del FMI derechos especiales de giro (DEG) es parte de la misma estrategia.

El sorpaso del Remibi sobre el Euro y el Yen el el Trade Finance

b) Una segunda vía es la construcción de nuevos bancos multilaterales de desarrollo (Banco de BRICS y AIIb). Sin embargo, tienen dos objetivos:

21. El primer objetivo es la construcción de la infraestructura financiera centrada en los BRICS y no en la tríada Estados Unidos-Europa-Japón, y por lo tanto capaz de apoyar la transición a un orden monetario más equilibrado.

22. El segundo objetivo, tal como se establece claramente desde 2013 por Justin Yifu Lin (Contra el consenso), es cerrar la brecha de los países emergentes en infraestructuras físicas, para eliminar los cuellos de botella al desarrollo y al crecimiento mundial de las reservas. Es importante señalar que de este crecimiento beneficiaría tanto a los países en desarrollo (por supuesto), como a los países capitalistas maduros (que pueden proporcionar máquinaria moderna, y abrir mercados de bienes de consumo futuros con el mejor potencial en el mundo).

23. Es importante señalar que esta estrategia para la reactivación de la acumulación de capital a escala mundial es la única alternativa real hoy en día para salir de la crisis, a la reactivación del modelo que se centra en el capital productivo de interés y por lo tanto en el aumento exponencial del capital ficticio.

24. Al mismo tiempo, si observamos la principal infraestructura de la Ruta de la Seda Marítima y Terrestre [13], vemos que tiene grandes implicaciones geopolíticas: supone el acercameinto de Europa y Asia (y en perspectiva, tal vez, incluso la creación de un bloque euroasiático).

Las 2 nuevas Rutas de la Seda:

La nueva ruta de la seda según Pequín

25. Hoy en día a este enfoque se opone no sólo la falta de infraestructura de transporte adecuada, si no también al “arco de inestabilidad "que desestabiliza el Medio Oriente y Asia Central, parando en varios lugares en ambos caminos [14].

Y un obstáculo en su recorrido

26. Este hecho nos da una visión interesante, no "energética", de la situación en Oriente Medio. Nos debería preocupar, sobre todo en referencia a algunas declaraciones de Lawrence Summers en el contexto de su reanudación de la teoría del "estancamiento secular."

27. Hemos visto anteriormente que esta teoría presupone la posibilidad de recuperar de alguna manera el modelo de crecimiento previo a la crisis. Para contrarrestar la tendencia a la tasa decreciente de ganancia, la solución encontrada es perpetuar la hegemonía del "capital productivo de intereses", sabiendo que esto sólo va a conducir a a los mismos problemas que hace unos años –e incluso mayores-. Que crearon una de las peores crisis de la historia del capitalismo.

28. Pero, en verdad Summers también apunta a una solución alternativa para restablecer el crecimiento "Alvin Hansen enunció el riesgo de un estancamiento secular a finales de los años treinta, al tiempo que asistía al auge económico contemporáneo y posterior a la Segunda Guerra Mundial. Es muy posible que se produzca algún evento exógeno de gran importancia para poder aumentar el pleno empleo en el mundo industrial y hacer irrelevantes las preocupaciones que expresé . Al margen de la guerra, no está claro que evento podría hacerlo posible"(énfasis añadido).

29. Si tomamos estas afirmaciones en serio, lo que está ocurriendo ante nuestros ojos en el Medio Oriente no es un resurgimiento del tribalismo islámico contra la "civilización occidental moderna"; si no en general lo que sucede en el mundo no es la aparición de un supuesto nuevo imperialismo contra las viejas potencias capitalistas.

30. Si se toman en serio esas declaraciones - y creo que deberíamos hacerlo - la alternativa es entre

a) el modelo de desarrollo multilateral y la reactivación del crecimiento a través de inversiones en la economía real propuesto por China y

b) el modelo de crecimiento basado en el capital productivo de intereses, la perpetuación de un dominio anti-histórico y la defensa de las viejas correlaciones de fuerzas desestabilizadoras hoy, para tal vez mañana tal vez la guerra. Del resultado del partido que se juega hoy en día - cuyo resultado depende de todos- está en futuro el progreso o la regresión.